「老後資金の心配はあるけど、具体的に何をしたらいいのかわからない...」

「投資はしてるけど、上手くいかない。なんでだろう?」

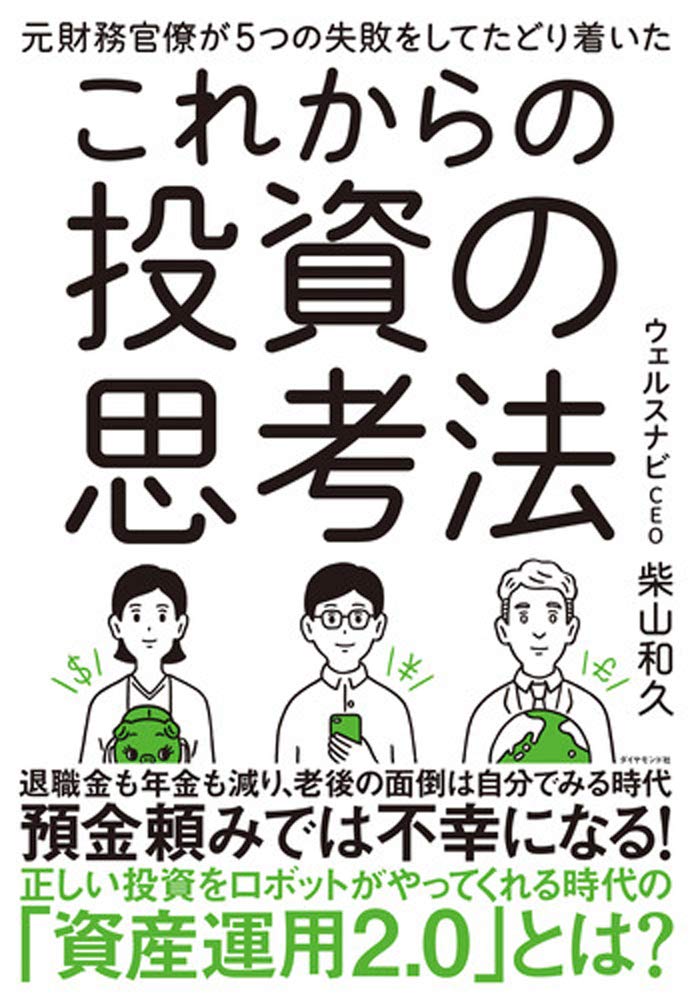

このような悩みに応えてくれるのが、今回紹介する「これからの投資の思考法」(柴山和久氏著)です。

柴山さんは、財務省での勤務後、マッキンゼー・アンド・カンパニーに転職し、さらにウェルスナビというロバアドバイザーによる資産運用会社を運営しています。

個人での投資活動で数々の失敗をした著者が、どうすれば資産運用で成果を出せるのか、また、なぜ人は投資で失敗するのかを解説してくれていますよ。

Contents

時間と世界を味方につける「長期・積立・分散」投資

本書では、一貫して「長期・積立・分散」投資の大切さについて言及しています。

それぞれの言葉を具体的にすると、次のようになります。

メモ

- 長期:10年以上(できれば20年以上)の長期投資

- 積立:毎月一定の金額を積み立てる投資

- 分散:世界中の資産への分散投資

では、なぜ「長期・積立・分散」投資が重要なのかを見ていきましょう。

長期投資で金融危機の荒波を乗り越える

長期投資が重要なのは、世界経済が中長期的に成長し続けるからです。

過去約15年間で、大きな金融危機が5回起こっています。

メモ

- 1997年のアジア通貨危機

- 1998年のロシア財政危機(ルーブル危機)

- 2000年のIT企業を中心としたドットコム・バブルの崩壊

- 2008年のリーマンショック

- 2012年のギリシャ財政危機をきっかけに起こったユーロ危機

しかし毎回、経済は回復していきました。

それは、世界経済が成長し続けているからです。

分散投資でリスクを抑える

分散投資で、リスクを抑えることができます。

分散投資とは、世界中の株式や債券、不動産などに投資することです。

分散投資によって、安定的な資産運用を実現できます。

リーマンショック時には、世界中の株式市場が大暴落しました。

しかし、その裏で債券や金の価格は上がっていたのです。

分散投資は、金融危機の暴落にも対応できるのです。

積立投資は為替リスクをコントロールできる

積立投資は、為替リスクをコントロールすることができます。

理由は、円高時に海外資産を割安で購入できるからです。

為替リスクとは、円と外国通貨の交換レートが変動するリスクのことです。

例えばドル建で1ドル=120円だったのが、10年後に1ドル=100円になっていると15%以上も損したことになりますよね。

しかし、積立投資で購入するタイミングを分散すると、割高なときに買うこともあれば、割安なときに買えることもあります。

急な価格変動での損を、抑えられます。

人間の脳は資産運用に向いていない

本書では、資産運用で上手くいかないのは、人間の脳が資産運用に向いていないからと、主張しています。

その1例として本書では、「プロスペクト理論」を紹介しています。

「プロスペクト理論」とは、人間は得する可能性よりも、損する可能性に敏感であるという理論です。

コイン投げで、表は50万円もらえ、裏は50万円払わなければいけないゲームがあるとします。

すると、ほとんどの人はそのゲームに参加しません。

なぜなら、得するよりも損する方が怖いからです。

プロスペクト理論によると、もらえる額を損する額の2倍以上にしないと、人はゲームに参加しないようです。

投資に当てはめると、少しでも損が出ると売ってしまい、その後の値上がりの可能性をなくしてしまいます。

このように、人間の脳はそもそも投資に向いていないのです。

正しい資産運用の6ステップ

本書では、正しい資産運用方法の6ステップが紹介されています。

メモ

STEP1:資産運用の目標を立てる

STEP2:最適な資産配分(ポートフォリオ)を作る

STEP3:具体的な銘柄を選定する

STEP4:取引の前にもう一度リスク確認する

STEP5:積立を設定する

STEP6:リバランスを着実に行う

STEP1:資産運用の目標を立てる

資産運用には、目標が必要です。

どれくらいの金額を目指すか決まれば、金融危機などで慌てる必要はなくなりますよ。

STEP2:最適な資産配分(ポートフォリオ)を作る

資産配分は、年齢や運用期間、投資経験によって変わります。

積極的な投資ができるなら株の割合を増やし、リスクを減らしたいなら安全資産での投資になります。

STEP3:具体的な銘柄を選定する

「長期・積立・分散」では、幅広い資産への投資が大切です。

その特徴を持っているのが、投資信託です。

投資信託を選ぶときは、次の3点を確認しましょう。

メモ

- 市場全体をカバーしているか

- 安定しているか

- 手数料が安いか

市場全体をカバーしていれば分散投資が実現できます。

また、規模が小さい投資信託は運用停止になる可能性があり、安定しません。

手数料は、長期投資には大きなコストになるので、安いものがおすすめです。

STEP4:取引の前にもう一度リスク確認する

リスクを正確に把握して、最悪を想定しておくことは資産運用で大切です。

「為替リスク」や「相場変動リスク」、「信用リスク」などをしっかり確認しましょう。

STEP5:積立を設定する

株価の変動に一喜一憂せずに、投資を行う上で積立設定をするのが重要です。

必ず、自動で積立できるようにしておきましょう。

STEP6:リバランスを着実に行う

投資を続けていけば、最適な資産配分は崩れます。

なので、半年に一回ほどリバランスして資産配分を整えましょう。

リバランスすれば、中長期的な資産運用のリスクを下げつつ、リターンを上げることができます。

まとめ:ロボアドバイザーという選択肢

本書は、「長期・積立・分散」投資を中心に解説しています。

ただ、人間の脳がそもそも投資に向いていないこと、投資自体に手間がかかることから、ロボアドバイザーの活用も勧めています。

本書の内容に共感できるなら、ロボアドバイザーを活用しみてもいいでしょう。

-

-

ロボアドバイザーとは?メリット・デメリットは?初心者向けの投資法

続きを見る

-

-

ロボアドバイザー ウェルスナビ(WealthNavi)の評判は?

続きを見る

-

-

【要約】「お金は寝かせて増やしなさい」おすすめ投資本

続きを見る

-

-

2023年版!投資本のおすすめランキング8選!投資家ブロガーたちが選んだ名著を総まとめ

続きを見る