- 株主優待銘柄はどうやって選べばいいの?

- いつ株式を買っても株主優待がもらえるの?

- 株主優待狙いの投資にはどんなリスクがあるの?

このような疑問を持ったことはありませんか?

お得な商品やサービスを受け取れる株主優待は、とても魅力的ですよね。配当金だけでなく、株主優待からもリターンを得ることで、効率よく生活を豊かにできます。

しかし、株を買うタイミングや銘柄の選択を誤ると、得をするどころか逆に損をしてしまうケースも。それを防ぐために、今回は株主優待銘柄を狙う時に大切なポイントをわかりやすく説明していきます。

Contents

株主優待銘柄を狙うときは「仕込む時期」が重要

株主優待銘柄も、通常の株式投資と同様に株の値動きに注意して購入する必要があります。高値掴みで含み損を出してしまっては、せっかくの株主優待も意味がなくなってしまうからです。

一般的に、優待や高配当で人気の銘柄は、株主優待や配当を受け取れる権利が確定する日(権利確定日)に株価が大きく左右されます。

権利確定日が近づくにつれて株価が上昇していき、権利確定日の1営業日前(権利落ち日)から株価が下落する傾向があります。そのため、権利確定日間近の高値時に株を買ってしまうと含み損が大きくなる可能性が高いです。

高配当株の株価は、11月に下降傾向にあり、12月〜2月にかけて上昇傾向にあります。そのため、毎年3月末に権利確定日を設定している銘柄への仕込みを狙うのであれば、上昇傾向前の11月末頃がおすすめです。

株価の傾向を掴んで、なるべく安値のタイミングで仕込むことを意識しましょう。

株主優待狙いで銘柄を選ぶ際の3ポイント

株主優待銘柄を選ぶ際に見るべきポイントは、以下の3つです。

- 株主優待の内容

- 優待・配当利回り

- PER(株価収益率)・PBR(株価純資産倍率)

それぞれ詳しく解説します。

株主優待の内容

他の投資家から見てお得な株主優待であっても、自分がいらない優待であれば、その銘柄を選ぶメリットはありません。例えばお酒が飲めない人なら「ビール詰め合わせ5,000円分」よりも、よく行くお店の「食事券5,000円分」の方が有意義なはずです。

株式投資はノーリスクではないため、いらない優待をもらうためにリスクを犯すのは避けましょう。

優待・配当利回り

配当利回りとは、1株あたりの株価に対し、1年間でどれだけ配当金をもらえるかを表した数値です。

優待利回りとは、優待の取得に必要な株の金額に対し、優待の価値がどのくらいであるかを数値化したものです。

どちらも還元率の高い銘柄を見つけるための指標の1つとなり、数値が高いほどお得だと言えます。

例えば、ある企業の株主優待が「10,000円分の食事券」で、以下の条件だった場合の優待利回りをみてみましょう。

優待の価値:10,000円

株 価 :2,000円(1株あたり)

必要な株数:100株

必要な金額:100株×2,000円=200,000円

【式】10,000円(優待の価値)÷200,000円(優待取得に必要な金額)×100=5%

優待利回りは、5%という結果になりました。

このように、興味のある銘柄の利回りを調べて、他の銘柄と比較してみると良い判断材料になります。

ただし、利回りが高い=業績悪化で株価が安いという場合もあります。割安株は、将来的に減配や優待廃止等、株価暴落などのリスクがあるため、利回りだけで銘柄を判断するのは避けましょう。

PER(株価収益率)・PBR(株価純資産倍率)

株価が割高または割安であるかの判断には、PERとPBRという指標を使います。

PER=Price Earnings Ratio(株価収益率)とは、企業の株価を、その企業のEPS(1株あたり純利益)で割ったものです。収益面から、株価が安いのか高いのかを判断します。

PBR=Price Book-value Ratio(株価純資産倍率)とは、企業の株価を、その企業のBPS(1株あたり純資産)で割ったものです。資産面から、株価が安いのか高いのかを判断します。

数値の目安は、PERは15倍以上だと割高、15倍未満だと割安と言われています。PBRは1倍以上だと割高、1倍未満だと割安と言われるのが一般的です。

割高のタイミングで株主優待銘柄を購入した場合、その後の下落で含み損になってしまうリスクが高くなります。一般的な目安がすべてのケースに当てはまるわけではありませんが、一度比較してから選ぶようにしましょう。

PER・PBRの計算式など、詳細はこちらの記事もあわせてご覧ください。

-

-

バリュー株とは?割安と判断する方法・金利上昇に強い理由を徹底解説

続きを見る

株主優待狙いで銘柄を選ぶ際の注意点

株主優待銘柄を選ぶ際は、以下の4つに注意しましょう。

- 権利付最終日と権利確定日の違い

- 権利落ち日に株価が下落する可能性が高い

- クロス取引にはコストがかかる

- 優待が改悪、廃止される可能性がある

それぞれ分かりやすく解説します。

権利付最終日と権利確定日の違い

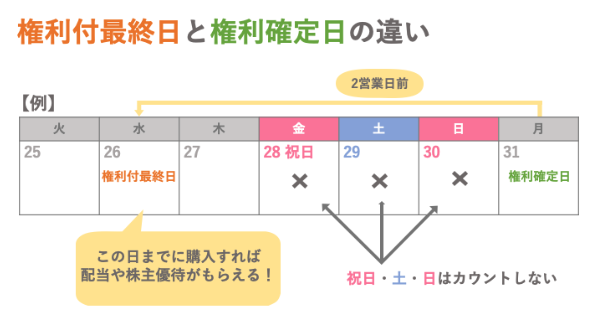

株主優待を狙うときに特に気をつけたいポイントは、権利付最終日と権利確定日の違いです。結論から言うと、「権利付最終日」までに株式を所有していないと、株主優待や配当を受け取ることができません。

まず「権利確定日」とは、株主優待や配当を受け取れる権利が確定する日のことです。権利確定日は銘柄によって異なりますが、権利確定する銘柄が最も多い月は毎年3月です。権利確定日までに企業の株主名簿に株主として掲載されていれば、権利を取得できます。

しかし、権利確定日当日に株式を購入しても、株式名簿への掲載が間に合わず権利を取得できないことに注意しましょう。

株主名簿に掲載され権利を取得するためには、権利確定日の2営業日前である「権利付最終日」までに株式を購入している必要があります。2日前ではなく2営業日前なので、土日祝日・12月31日・1月1日〜1月3日は日数に含まれない点にも注意してください。

権利落ち日に株価が下落する可能性が高い

「権利落ち日」とは、権利付最終日の翌営業日のことです。権利落ち日に株を売却しても、株主優待や配当は受け取れます。権利付最終日に株を所有していれば、受け取る権利があるからです。

以上のことから、権利落ち日には権利目的で所有していた投資家が株を売却するので、株価が下落する傾向にあります。

このような値動きを知らずに優待狙いの株式を購入してしまうと、高値掴みになり株価の下落によって含み損を抱えることになります。

価格変動リスクをなくすために、クロス取引(つなぎ売り)をする選択肢もありますが、この取引にはデメリットもあります。

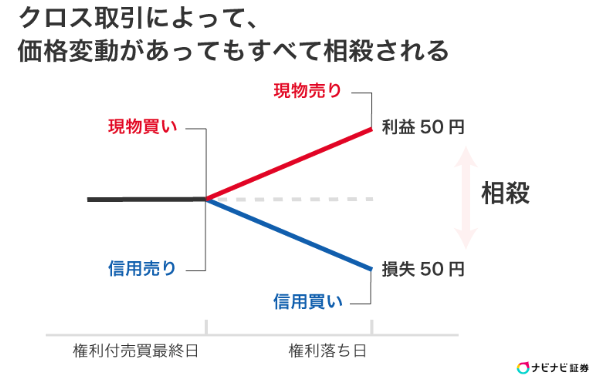

クロス取引にはコストがかかる

クロス取引(つなぎ売り)とは、現物買いと信用売りの注文を同時に行い、価格変動リスクを回避しながら優待をもらう手法です。

信用売りとは?

「証券会社から株を借りて売ること」で、空売りとも呼ばれています。買いから入る取引とは逆に、売りから始まって決済日に市場から買い戻し、証券会社へ返却する流れです。売却時よりも買い戻したタイミングの方が株価が下がっていれば、差額が利益になる仕組みです。

クロス取引では、株主優待銘柄を現物買いしたタイミングで、同じ銘柄・株数を信用売りします。こうすることで、権利落ち日の価格変動リスクをゼロにしながら株主優待を受け取れます。

画像引用:ナビナビ証券

魅力的に見えるこのクロス取引ですが、以下のようなさまざまなコストを考慮しなければならないというデメリットがあります。

- 現物取引手数料

- 信用取引手数料

- 空売りの貸株料

- 逆日歩(ぎゃくひぶ)

これらのコストが株主優待より高くなってしまっては、クロス取引を行うメリットはありません。

特に逆日歩は、空売りが殺到する3月末に発生しやすいコストで、優待価値を大きく上回ってしまう可能性もあります。

逆日歩を発生させないために、空売りの際に「制度信用取引」と「一般信用取引」のうち、「一般信用取引」を利用する方法もあります。ただし、証券会社の在庫に限りがあり、さらに3月末は人気のため利用するのは難しいでしょう。

また、クロス取引には配当金が実質受け取れないというデメリットもあります。信用取引の買い手に、配当金相当額を支払う必要があるためです。

クロス取引を行わずに、仕込む時期を見極めて価格変動リスクを抑えた上で権利落ち日を迎えるのも良い選択肢だと思います。

優待が改悪・廃止される可能性がある

業績悪化などの影響で、株主優待の廃止が発表されることがあります。廃止まではいかなくても、改悪が行われるケースも多いです。

例えば、すかいらーくホールディングスは2020年9月に、食事代に使える「株主優待カード」の額面を大幅に引き下げる発表をしました。300株保有時では、優待カード額が計20,000円分から計10,000円分と半額に……。優待利回りにすると3.95%から1.97%まで落ち込みました(2020年9月10日時点)。

このように、大企業の銘柄であっても株主優待が廃止・改悪される可能性は十分にあります。銘柄を選ぶときはその企業の業績や、その業界の動向にも注意しましょう。

家族で名義を分けると人数分の株主優待がもらえる

株主優待は、権利確定日までに企業の株主名簿に掲載された株主にもらえる権利が与えられます。したがって、家族で名義を分けると人数分の株主優待をもらえます。

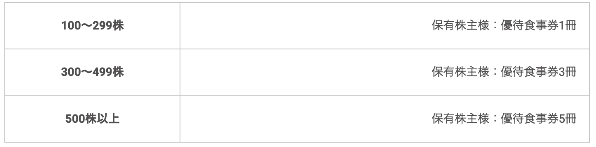

例えば、日本マクドナルドホールディングスの例でみてみましょう。

保有数が100株でも200株でも優待内容が変わらない段階方式だと、個人で200株保有していても、もらえる食事券は1冊のみです。

しかし、家族で名義を分けてそれぞれ100株ずつ保有した場合、同じ200株でも食事券を2冊もらえます。家族がいる場合は、積極的に証券口座を分けて株を保有しましょう。

注意

個人で証券口座を分けても、株主名簿には1人分の名前しか掲載されないため、優待数は変わりません。

ポイントを押さえて、おトクに株主優待を受け取ろう!

ポイント

- 優待狙いは仕込む時期が大切

- 権利付最終日と権利確定日の違いに注意

- 優待だけでなく企業の価値も見ること

せっかくの株主優待も、含み損を抱えてしまったら意味がありません。優待銘柄の株価は権利確定日に左右されるので、しっかり狙いを定めて仕込むことが大切です。また、好きな優待を選ぶことも大切ですが、優待利回りで価値を把握することや、割安株か割高株かの判断もできると良いでしょう。

今回紹介したポイントを押さえて、利益を出しながら優待を受け取ってくださいね!

ひとまず株を買ってみたい!買ってみたけどその後どうすべきか迷っている...という方にはこちらの書籍をぜひ。初心者の方もわかりやすく学べる内容となっています。